企業租用家庭屋頂并以家庭業主名義投資開發戶用光伏電站是否存在稅務風險?

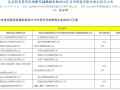

根據國稅總局《關于小微企業免征增值稅有關問題的公告》(國家稅務總局公告2017年第52號)規定,“增值稅小規模納稅人月銷售額不超過3萬元(按季納稅9萬元)的,自2018年1月1日起至2020年12月31日,可分別享受小微企業暫免征收增值稅優惠政策。”按照現行增值稅政策,對于月銷售額在3萬元以下的戶用光伏項目由所在地電網企業營銷部門代開普通發票,稅率為0%;符合小規模納稅人條件的戶用光伏項目,按照3%簡易計稅辦法代征增值稅;一般納稅人的分布式光伏項目需按17%稅率征收增值稅。月銷售額應包括上網電費和補貼,不含增值稅。

《關于國家電網公司購買分布式光伏發電項目電力產品發票開具等有關問題的公告》,公告明確國家電網公司所屬企業從分布式光伏發電項目發電戶處購買電力產品,可由國家電網公司所屬企業開具普通發票;光伏發電項目發電戶銷售電力產品,按照稅法規定應繳納增值稅的,由國家電網公司所屬企業按照增值稅簡易計稅辦法計算并代征增值稅款。該公告特別強調,“發電戶”應僅為《中華人民共和國增值稅暫行條例》及實施細則規定的“其他個人和不經常發生應稅行為的非企業性單位”。因此,上述個人和非企業單位以外的增值稅應稅分布式光伏單位不適用公告中的政策規定。

如果企業大量租用家庭屋頂,開展戶用光伏電站建設,并以家庭業主名義報裝,雖然形式上是家庭戶主個人行為,但實質是企業行為,項目業主不屬于上述公告中“發電戶”的范疇,不應享受電網公司代開發票的政策,且不應當根據單戶月銷售額享受增值稅免征政策,其名下電站每月電力銷售額應當合并計算,并按照相應的稅收主體資格及稅率向電網企業開具增值稅發票并繳納增值稅。因此,企業租用家庭屋頂開展戶用光伏電站建設的經營方式存在違規利用政策優惠、規避稅收義務的情形,有可能會受到稅務機關的處罰。